Cooperativa de crédito ou corretora de valores: onde é melhor investir?

Investir via corretora de valores ou via cooperativa de crédito? Qual o melhor? Para o investidor que tem dúvidas a respeito, vamos falar sobre isso nesta coluna.

Nos últimos anos, diversos formatos de prestadores de serviços financeiros surgiram para competir com os grandes bancos. São eles: cooperativas, corretoras, distribuidoras, fintechs, consultores e assets independentes.

Os bancos tradicionais vêm perdendo espaço e market share nos últimos anos. Os cinco maiores bancos em dezembro de 2017 representavam 70,2% do mercado; em dezembro de 2022, passaram a representar 63,10%.

Bancos como o BTG vem ganhando espaço, passando de 1,5% em 2017 para 3,2% em volume de ativos. A Sicredi também ganha destaque, aparecendo entre os 10 maiores conglomerados em 2022, com 1,1% de participação nos ativos totais.

Mas, para começar, vamos conceituar uma cooperativa de crédito.

Cooperativas de crédito: o que são

Cooperativas de Crédito são instituições financeiras que operam de forma cooperativa, dando força a um segmento ou atividade, através da união de esforços. São controladas e pertencentes aos seus próprios membros, que são ao mesmo tempo clientes e donos. O principal objetivo é oferecer produtos e serviços aos seus associados, com benefícios maiores e custos menores, se comparado ao mercado bancário tradicional.

Corretoras de valores: o que são

Já as corretoras de valores são instituições financeiras que atuam na intermediação de investimentos (títulos, ações, fundos, etc), com o intuito de aproximar poupadores e tomadores de recursos e, com isso, promover o desenvolvimento do mercado de capitais e do país.

Cooperativas de crédito x corretoras: crescimento e atuação

Cooperativas e corretoras são especialistas em seus mercados de atuação e conquistaram muito espaço, em áreas dominadas até então pelos grandes bancos. Enquanto as cooperativas focaram em conceder crédito mais barato e acessível; as corretoras focaram em oferecer investimentos, melhores e mais rentáveis.

O crescimento das cooperativas e das corretoras foi expressivo nos últimos anos no Brasil. Para se ter uma ideia, entre 2015 e 2019 os ativos totais das cooperativas cresceram 123,7% (cerca de 18% a.a.), ao passo que os conglomerados bancários cresceram apenas 29,3% (cerca de 5% a.a.). Já as corretoras tiveram desempenho ainda melhor: média acima de 50% ao ano, nos últimos 10 anos.

Governança e transparência

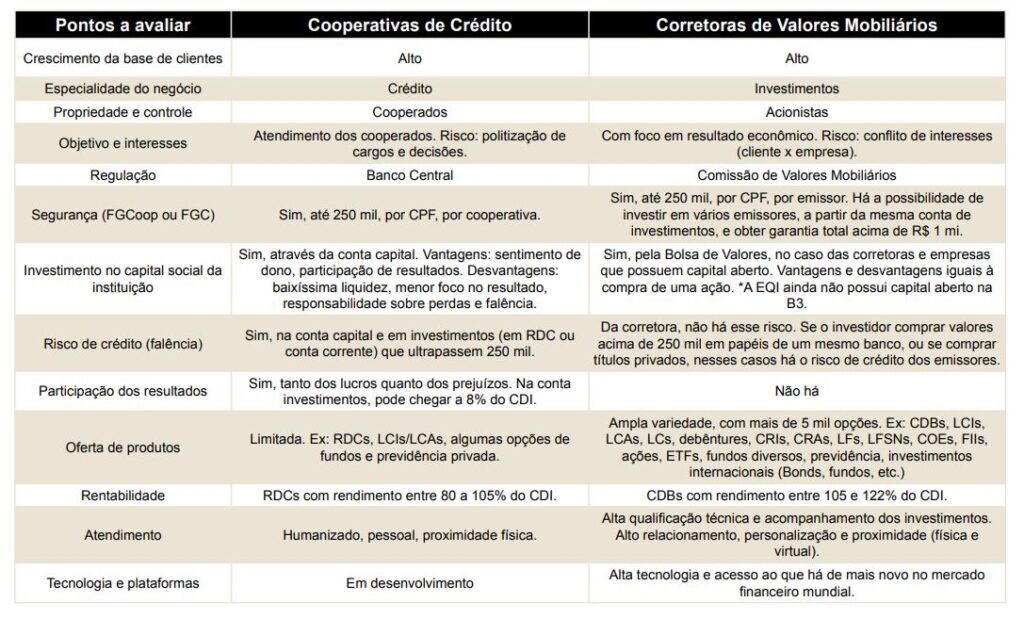

Aqui, cooperativas e corretoras começam a se diferenciar bastante:

a) Propriedade e controle: cooperativas são pertencentes aos seus associados, enquanto corretoras pertencem aos seus acionistas.

b) Objetivo e interesse dos participantes: nas cooperativas a governança é voltada para atender os interesses e necessidades dos associados, definidos em assembleia; o lucro torna-se secundário, pois trata-se de uma sociedade sem fins lucrativos. Nas corretoras, a governança é voltada para a maximização dos lucros e, para isso, busca-se a excelência dentro de um mercado ultra competitivo.

c) Cooperativas são regulamentadas e supervisionadas pelo Banco Central (BC), enquanto as corretoras são pela Comissão de Valores Mobiliários (CVM). Tanto cooperativas e corretoras podem adotar práticas adicionais de governança e transparência como a prestação de contas, comitês de auditoria, comitês de riscos, políticas de conflito de interesses, entre outros mecanismos.

No entanto, pelas características intrínsecas de cada tipo de instituição financeira:

- em cooperativas há uma tendência perigosa de politização dos cargos e das decisões estratégicas (expansão, distribuição de sobras, riscos) e

- em corretoras pode haver um problema de conflito de interesse entre cliente e empresa (dicotomia entre lucro x benefício para o cliente, presente em todas as empresas).

Cooperativas x corretoras: a segurança dos investimentos

Antes de avançar, precisamos fazer uma diferenciação no caso das cooperativas. O associado possui três contas: a corrente, a de investimentos e a conta capital.

Quando falamos de “segurança dos investimentos” vamos admitir que estamos falando daqueles comprados a partir da conta investimentos, como os RDCs (Recibos de Depósito Cooperativo), fundos de investimento, etc.

Nesse caso, a segurança se assemelha muito às opções que existem nas corretoras. Em ambas as instituições, a segurança está atrelada ao Tipo de investimento.

Por exemplo: RDCs são garantidos até 250 mil pelo FGCoop (o “Fundo Garantidor de Crédito das cooperativas”; assim como os CDBs, LCIs e LCAs das corretoras são garantidos até 250 mil por emissor, pelo FGC.

No caso de fundos de investimento, em ambas as instituições, a segurança está no tipo de ativo e de carteira que o fundo possui, por exemplo: fundos de ações, a segurança está na escolha de boas empresas; nos fundos de renda fixa, está na escolha de bons emissores de títulos.

Contudo, como as corretoras possuem um número muito maior de opções de investimento, é possível se fazer uma diversificação muito maior e, com isso, reduzir ainda mais o risco.

Peguemos o exemplo de um investidor que possua R$ 1 milhão para investir: se ele comprar todo esse valor em um RDC em uma cooperativa, somente R$ 250 mil estariam garantidos; ao passo que em uma corretora ele teria a opção de diversificar os emissores, ao investir R$ 250 mil no CDB do banco A, 250 mil na LCI do banco B, 250 mil na LCA do banco C, e R$ 250 mil no CDB do banco D. Fazendo dessa forma, o total de R$ 1mi estaria garantido pelo FGC.

Para ficar mais clara essa diferença, citada no exemplo anterior, vamos fazer uma analogia com um shopping center.

Pense o seguinte: um shopping possui várias lojas; e cada loja vende vários produtos. O consumidor que adentrar em um shopping terá à sua disposição todos os produtos de todas as inúmeras lojas.

Já o consumidor que entrar em apenas uma loja, terá à disposição somente os produtos daquela loja.

Trazendo o exemplo para o mercado financeiro: uma corretora é o shopping! Ela dá espaço (em sua plataforma) para vários bancos venderem os seus produtos (incluindo o Sicoob e o Banco Sicredi).

A cooperativa é como se fosse um banco, vende seus próprios produtos, mas não vende os produtos dos outros bancos. O investidor que investir através de uma corretora, terá acesso aos produtos de vários bancos, ao passo que em uma cooperativa, o acesso seria somente aos produtos daquela instituição.

A cota capital e o sentimento de dono

Os recursos investidos na conta capital irão compor a base de capital da cooperativa, e ajudá-la na expansão de seus negócios. A pessoa que quer se tornar cliente de uma cooperativa terá necessariamente que comprar um valor mínimo em cotas (cota capital). Esse valor pode variar bastante conforme as regras de cada instituição, indo, por exemplo, de R$ 20,00 a R$ 10.000.

Com isso, a pessoa se torna além de cliente, dona do negócio. Ao fazer isso, o investidor estará obtendo para si alguns bônus e ônus, se comparado aos investidores de uma corretora.

Quanto às vantagens:

- terá o direito de voto em assembleias e ajudar a determinar o futuro da organização;

- o capital será remunerado por uma taxa de juros e/ou pelos resultados financeiros excedentes;

- estará ajudando a desenvolver a economia da região, ao possibilitar o acesso de serviços mais acessíveis para a população local.

Quanto às desvantagens:

- o valor investido na conta capital é de baixíssima liquidez, sendo possível o seu resgate somente em idade avançada ou sob circunstâncias específicas determinadas no estatuto;

- a remuneração do capital dependerá dos resultados da cooperativa sendo que o foco de uma cooperativa não é o lucro e sim, a entrega de serviços melhores aos cooperados – na média a remuneração é próxima da Taxa Selic;

- caso a cooperativa venha a ter perdas as mesmas poderão ser descontadas da conta capital, inclusive com a possibilidade de o investidor ter que depositar valor adicional – para suportar as perdas ou falência – , em casos extremos.

Ao investir por uma corretora, o investidor não se tornará dono ou sócio da empresa, mas poderá fazê-lo por meio do mercado de capitais, ao comprar ações de grandes empresas, em que o objetivo é o lucro e a remuneração do capital dos acionistas.

Contudo, como as corretoras possuem um número muito maior de opções de investimento, é possível se fazer uma diversificação muito maior e, com isso, reduzir ainda mais o risco.

Peguemos o exemplo de um investidor que possua R$ 1mi para investir: se ele comprar todo esse valor em um RDC em uma cooperativa, somente R$ 250 mil estariam garantidos; ao passo que em uma corretora ele teria a opção de diversificar os emissores, ao investir R$ 250 mil no CDB do banco A, 250 mil na LCI do banco B, 250 mil na LCA do banco C, e R$ 250 mil no CDB do banco D. Fazendo dessa forma, o total de R$ 1 milhão estaria garantido pelo FGC.

Risco de crédito

Parte do dinheiro investido em cooperativas está correndo risco de crédito (de falência), principalmente o investido na conta capital (para qualquer valor), nos RDCs e na conta corrente (quando ultrapassarem 250 mil).

Já em uma corretora, o investidor não está correndo o risco de crédito dessa instituição, pois ela é somente uma intermediária entre outras instituições (e empresas) que necessitam de recursos e o investidor (que dispõe dos recursos).

O risco de crédito em corretoras é o risco de outros bancos e empresas falirem. Por isso, antes de investir, é necessário analisar o rating (classificação da qualidade do crédito) da cooperativa (no caso do investimento em cooperativa); dos bancos distribuídos pelas corretoras (no caso de ultrapassar o limite de 250 mil por banco) e das empresas (no caso do interesse por títulos privados).

A distribuição das sobras

A cada exercício, o resultado líquido da cooperativa (lucro) tem a sua destinação definida em assembleia. Os cooperados podem decidir sobre o seu uso, respeitando-se alguns limites legais. No geral, o resultado líquido é usado para

- a expansão das atividades, com a abertura de novas agências, mais contratações, mais infraestrutura, etc;

- compor as Reservas Legais, que irão suportar as possíveis perdas;

- distribuição aos cooperados proporcionalmente à utilização dos serviços e produtos da instituição;

- remuneração da conta capital.

Há muita diferença do resultado de uma cooperativa para outra, por isso, é bem difícil estimar qual vai ser o ganho do investidor com a distribuição das sobras. Porém, o mercado estima que para o investidor que se utiliza do serviço de INVESTIMENTO, a média de retorno adicional vai até 8% do CDI no ano.

Então, se o CDI está em 10% ao ano, por exemplo, a remuneração seria de até 0,8% a mais ao ano com as sobras. Aqui, sugerimos que o investidor analise seus extratos e verifique o valor efetivamente recebido durante os anos, para estimar quais seriam os próximos retornos.

Rentabilidade dos investimentos

Em uma cooperativa, o principal produto de investimento é o RDC – Recibo de Depósito Bancário, muito parecido com um CDB – Certificado de Depósito Bancário, com a diferença que o primeiro não pode ser negociado antes do vencimento.

A rentabilidade oferecida aos cooperados difere muito de região para região, podendo haver grandes disparidades para investidores parecidos.

Mas, no geral, podemos afirmar que na maioria dos casos, a rentabilidade oferecida é uma função do valor (R$) a ser investido, e do tempo de investimento; quanto maior é o valor e o tempo, maior é a rentabilidade.

Geralmente, um RDC remunera o investimento entre 80% a 105% do CDI. Se a cooperativa obter bons resultados no ano, e distribuir as sobras para quem tem investimentos, o rendimento final poderá ser aumentado na média até 8% do CDI, compondo uma rentabilidade final máxima, no melhor dos casos, de 113% do CDI (105 + 8 = 113).

Em corretoras, há opções mais rentáveis. No momento de escrita deste relatório, a EQI Investimentos oferecia CDBs de 6 meses pagando 105% do CDI; de 1 ano pagando 110%; de 2 anos, 115%; de 5 anos, 122%, por exemplo.

Para quem prefere investimentos mais sofisticados:

- CRA (Certificado de Recebível do Agronegócio), rendendo o equivalente a um RDC de 157% do CDI;

- ou um CRI (Certificado de Recebível Imobiliário), rendendo o equivalente a 160% do CDI.

As formas de atendimento

Um dos grandes diferenciais das cooperativas e das corretoras é a qualidade no atendimento. Em geral, as cooperativas se destacam pelo atendimento humanizado, de relacionamento pessoal, tendo em vista a proximidade física que os funcionários têm dos clientes, tanto no horário de trabalho quanto (muitas vezes) fora dele.

A maioria das cooperativas tem por política a abertura e manutenção de inúmeras agências, próximas à população, o que favorece esta forma de atendimento.

Já nas corretoras, o atendimento também é um diferencial, mas de forma diferente. Compostas em sua maioria por profissionais vindos de bancos, assets, family offices, distribuidoras, seguradoras etc, as corretoras focam no alto nível de atendimento técnico (conhecimento de produtos, mercado, estratégias, etc.) aliado ao acompanhamento frequente da carteira de investimentos do investidor.

O alto grau de relacionamento pessoal e a proximidade (física ou não) não é tida como um diferencial, mas sim, como valor obrigatório à sobrevivência nesse mercado.

Tecnologia, plataformas, produtos

Enquanto as cooperativas de crédito são excelentes alternativas no fornecimento de crédito e da maioria dos serviços bancários (emissão de boletos, cartão de crédito, cobrança bancária, seguros etc); quando o assunto são investimentos as corretoras levam ampla vantagem.

No geral, por estarem ligadas à B3 (Bolsa de Valores), à Cetip ou outros sistemas de negociação, nacional e internacional, as corretoras oferecem sistemas robustos, de alta tecnologia, e uma variedade incrível de produtos de investimento.

Para se ter uma ideia, na EQI Investimentos existem mais de mil fundos de investimentos; CDBs, LCIs, LCAs, LCs de mais de 40 bancos diferentes; CRIs, CRAs, FIDCs e uma infinidade de produtos estruturados; ações, fundos imobiliários, ETFs, opções, mercado futuro (de índice, commodities, ações, etc); investimentos internacionais como BDRs, fundos, Bonds e Treasury Bills. Hoje, um investidor da EQI possui mais de 5 mil opções diferentes, o que permite ampla diversificação e rentabilidade maior a longo prazo.