Selic: Copom deve manter taxa pela sétima vez; você sabe como ela influencia seu investimento?

A taxa Selic é a taxa básica de juros da economia brasileira. Ela é definida pelo Comitê de Política Monetária (Copom), a cada 45 dias, e serve de referência para todo o mercado financeiro.

Entender o que é a taxa Selic é importante, pois ela influencia diretamente os investimentos, assim como o seu dia a dia.

Isso porque é dela que deriva o custo do dinheiro em nosso país. Entenda agora os impactos no seu bolso com Selic em alta e em baixa.

Saiba tudo sobre a taxa de juros Selic!

O que é Selic?

Selic é uma sigla que quer dizer Sistema Especial de Liquidação e Custódia. Trata-se de um sistema criado pelo Governo Federal, em 1979, para intermediar as operações dos títulos públicos.

Muita gente confunde os conceitos de Selic e de taxa Selic. É claro que eles estão interrelacionados, mas não correspondem exatamente à mesma coisa.

Por meio do Selic, ocorre a emissão e compra e venda dos títulos emitidos pelo Tesouro Nacional e que são negociados entre as instituições financeiras.

É importante destacar que trata-se de um sistema diferente do Tesouro Direto. Este é destinado à negociação dos papéis públicos com o mercado de pessoas físicas representados pelos investidores gerais.

Como o sistema Selic é composto?

Participam do sistema Selic, propriamente dito, os bancos comerciais, de investimento e múltiplos. Também estão presentes as corretoras de valores e caixas econômicas.

Ainda sobre o sistema Selic, vale indicar que atualmente ele possui cerca de 500 participantes registrados, com mais de 1500 clientes individualizados.

No total, são cerca de 370 tipos de papéis diferentes registrados no sistema.

As entidades responsáveis pela administração do Selic são o Demab juntamente com a Anbima.

Sistema Selic e a taxa Selic

A taxa média diária ajustada dos financiamentos ocorridos no sistema Selic corresponde à taxa Selic. No entanto, não são as negociações que determinam a taxa, e sim o inverso.

É a taxa que determina o valor das negociações.

O que é a taxa Selic?

A taxa Selic é a taxa básica de juros da economia brasileira. É a referência do governo para tomar recursos emprestados para custear suas despesas. E quem empresta dinheiro ao governo? Todas as pessoas físicas ou jurídicas que compram e vendem títulos do Tesouro Direto. Além do governo, o mercado como um todo usa a taxa Selic como uma referência.

É como se o pensamento funcionasse da seguinte forma: “se até o governo toma dinheiro emprestado nesse valor, então vale ter essa taxa como a base dos outros empréstimos”.

Vale frisar que a taxa Selic é uma composição de duas outras taxas: a Selic Meta e a Selic Over.

Veremos mais adiante o que representa cada uma dessas taxas.

Quem define a taxa de juros Selic?

A taxa Selic é definida pelo Banco Central por meio de seu Comitê de Política Monetária, o Copom.

A reunião do Comitê acontece a cada 45 dias e a decisão sobre a taxa Selic é resultado dos estudos sobre a atividade econômica brasileira e os níveis de inflação.

A taxa definida pelo Copom baliza o mercado para transações financeiras como um todo.

Selic hoje

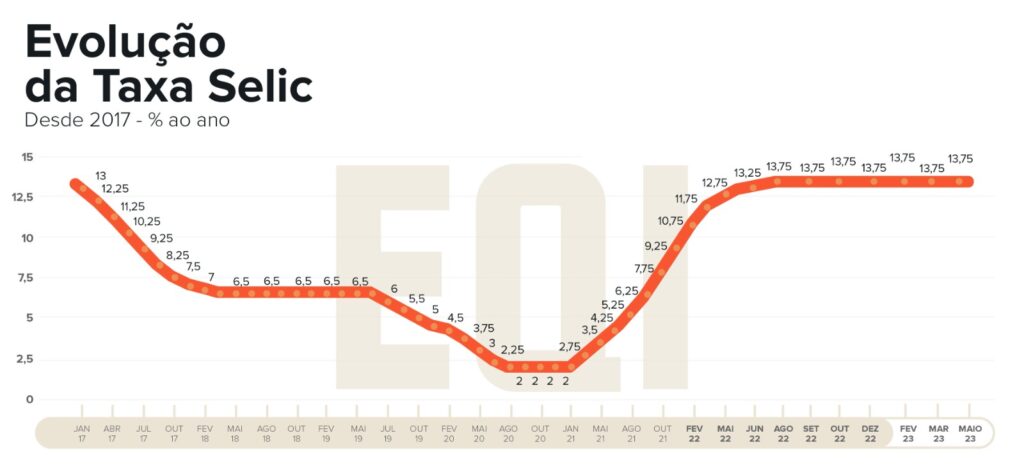

A Selic, taxa básica de juros da economia, está hoje em 13,75% ao ano.

Este referencial foi definido no dia 3 de maio, na terceira reunião do Copom em 2023.

A decisão de manter a taxa em 13,75%, pela sexta vez consecutiva, interrompeu um ciclo de 12 altas , após um período da taxa em seu piso histórico (2%), ao longo da pandemia.

Quando vai ser a próxima reunião do Copom?

O Banco Central define com antecedência o calendário de reuniões. De acordo com a agenda de 2023, a primeira reunião do Copom aconteceu nos dia 31 de janeiro e 1 de fevereiro. A última será realizada nos dias 12 e 13 de dezembro.

Calendário Copom 2023

- 31 de janeiro e 1º de fevereiro;

- 21 e 22 de março;

- 2 e 3 de maio;

- 20 e 21 de junho;

- 1º e 2 de agosto;

- 19 e 20 de setembro;

- 31 de outubro e 1º de novembro;

- 12 e 13 de dezembro.

Expectativa para a decisão de 21 de junho

É consenso no mercado a manutenção da Selic, taxa básica de juros da economia, em 13,75% ao ano. O que divide o mercado é quando os juros começam a cair de fato.

Parcela considerável aponta agosto como início do ciclo de queda de juros no país. Mas há quem diga setembro e quem veja espaço apenas a partir de dezembro.

“A decisão dos juros em si não deve trazer novidade. Mas é importante a comunicação sobre o cenário de risco e olhar as projeções quantitativas, os números que o Banco Central vai trazer de projeção de inflação para 2024 e 2025”, aponta Stephan Kautz, economista-chefe da EQI Asset.

“O consenso da decisão em si é pela estabilidade. Não tem ainda muita sinalização do próprio Banco Central sobre corte de juros”, confirma Kautz.

Ele explica que últimos números de inflação, apesar de um pouco melhores, ainda mostram os núcleos de inflação ainda bem pesados.

O IPCA de maio ficou em 0,23%, abaixo das projeções do mercado, que vinham com consenso médio de 0,33%. O índice oficial de inflação do país desacelerou em relação a abril, quando foi de 0,61%, e acumula alta de 2,95% no ano. Nos últimos 12 meses, o índice acumulado é de 3,94%.

Apesar de considerado bom, os números do núcleo da inflação, que sinalizam as tendências de médio e longo prazo, ainda são mais altos, ficando entre 5% e 6% no cálculo anualizado.

“Isso deixa o BC numa situação difícil, porque ele trabalha com a meta cheia, mas analisa os dados e percebe que não há uma tendência de que os números de queda vieram para ficar”, explica.

Dessa forma, diz Kautz, a grande questão de quarta-feira (21) será o comunicado emitido pelo Banco Central.

“Onde o Banco Central pode mudar a comunicação dele e as expectativas para o futuro das próximas reuniões? Acredito que ele não poderá ser muito claro nessa comunicação, sem saber muito bem qual vai ser a decisão da reunião do Conselho Monetário Nacional (CMN), que pode afetar o cenário”, diz.

Lembrando que o CMN, formado pelo presidente do Banco Central, Roberto Campos Neto, pelo ministro da Fazenda, Fernando Haddad, e pela ministra do Planejamento e Orçamento, Simone Tebet, tem reunião marcada para o dia 29 de junho, quando poderá tomar decisão de mexer nas metas da inflação.

A meta da inflação para 2023 é de 3,25% ao ano, e a partir do ano que vem seria de 3%, com margem de 1,5 ponto porcentual para cima ou para baixo em ambas. Mas há forte pressão de setores do governo para uma mudança.

“Então, em geral, o que a gente espera desse comunicado de quarta é que o Banco Central retire a frase sobre poder voltar a subir juros a qualquer momento. Isso realmente não faz mais sentido no ambiente atual”, afirma.

Taxa Selic Meta

A Selic Meta é a taxa efetivamente divulgada ao mercado pelo Copom, conforme dito anteriormente. Ela representa o “custo do crédito” da nação.

Por isso, ela é a taxa que mais importa para a população em geral. Além do controle da inflação, ela dita os juros do crédito cobrado nas operações realizadas no mercado.

E isso vale tanto para a compra parcelada de uma geladeira, quanto para a aquisição de um imóvel com o pagamento a longo prazo, por anos a fio.

O raciocínio é muito simples: como o credor mais seguro do país é o próprio governo, sua taxa de empréstimo é tomada como a base, pois ela é a remuneração mínima conseguida por meio da renda fixa.

A segurança dada pelos títulos do governo vem do fato que ele pode (em última instância) imprimir dinheiro para pagar sua dívida. Claro que isso traria efeitos colaterais, como a alta da inflação, mas a dívida seria paga.

Disso, podemos concluir que a Selic Meta serve como uma forma de controle da inflação que incide no país. Isso se dá pelo aumento ou diminuição da liquidez existente no mercado.

Taxa Selic Over

A Selic Over é uma taxa com um grau maior de sofisticação, pois ela é aplicada nas operações interbancárias feitas pelas instituições financeiras. Todo o processo inicia-se em um depósito denominado de compulsório.

Ele é definido pelo Banco Central como requisito para o estabelecimento e funcionamento de uma instituição financeira.

Ocorre que nenhum banco permanece com o dinheiro total em caixa que capta de seus clientes. É por isso que se todos fizerem o resgate ao mesmo tempo a instituição quebra, pois não conseguirá realizar essa liquidação.

Então, o Banco Central define um valor mínimo que precisa estar depositado ao final de cada dia. Trata-se de uma questão de segurança do sistema.

Selic Over: taxa de empréstimo entre os bancos

Como as instituições realizam muitas operações ao longo do dia, é normal que nem sempre tenham todo o valor depositado. Assim como também ocorre de outra instituição ter mais dinheiro do que precisa.

É nesse momento que ocorre um empréstimo de curtíssimo prazo, com uma instituição emprestando para outra para “fechar o caixa” naquele dia.

E advinha qual é a taxa de contratação deste empréstimo da velocidade da luz? Sim, isso mesmo, a Selic Over.

É por isso que essas operações costumam ser chamadas de “overnight”, pois ocorrem no fechamento de um dia e são liquidadas logo na abertura do dia seguinte.

O objetivo é apenas cumprir o percentual do compulsório definido pelo Banco Central do Brasil.

Como a taxa Selic é calculada?

A taxa Selic é calculada sob responsabilidade do Banco Central e se dá por meio de seu Comitê de Política Monetária, o Copom.

O órgão se reúne a cada 45 dias, em um total de 8 reuniões anuais. Os encontros se dão em dois dias, sempre em uma terça e quarta-feira.

- Na terça-feira, todos os membros do comitê se reúnem para analisar o cenário macroeconômico do país. Os relatórios gerados são feitos com base em dados relevantes da economia como inflação, atividade econômica e despesas públicas.

- Na quarta-feira, após os membros fazerem seus estudos, são apresentadas as propostas elaboradas com base nas informações apresentadas. Entre elas está a definição do patamar dos juros básicos, a taxa Selic.

Ocorre, então, uma votação entre os membros e o resultado é anunciado aos meios de comunicação logo após o encerramento do encontro, ao mesmo tempo que o dado é imputado no Sisbacen, o sistema do Banco Central.

Por que a Taxa Selic é importante?

A taxa Selic é um dos instrumentos governamentais mais eficientes para aumentar ou diminuir a liquidez da economia.

Isso quer dizer que a atividade econômica será incentivada ou freada por ela.

A subida ou descida da Taxa Selic traz como consequência impactos diretos na geração de emprego, na inflação e nas taxas de juros cobradas pelo mercado.

O que acontece quando a Taxa Selic sobe?

O aumento na taxa Selic faz com que os títulos públicos paguem uma remuneração maior, com um risco muito baixo.

Dessa forma, o capital circulante é direcionado para os cofres públicos, reduzindo a liquidez do mercado. Isso pode causar diminuição do consumo, freando toda a cadeia produtiva da economia.

O que acontece quando a Taxa Selic desce?

Em contrapartida, quando essa mesma taxa Selic é reduzida, o dinheiro volta ao mercado, aumentando a liquidez. Há um maior consumo das famílias e a economia passa a receber esse estímulo vindo do governo.

Além desses, existem também impactos causados pela taxa Selic em três aspectos importantes da economia nacional. Veja quais são a seguir:

Taxa Selic e inflação: qual a relação e os impactos?

A taxa Selic é um importante instrumento do Banco Central para controle da inflação e estabilização da economia.

Para ter um olhar mais crítico em relação aos efeitos da taxa Selic no ciclo econômico, é interessante começarmos pelos efeitos inflacionários causados por uma Selic alta ou mais baixa.

O que acontece com a inflação quando os juros caem

Em tempos de desaceleração econômica, para promover a produção e estimular o consumo, o governo baixa a taxa de juros. Com o dinheiro mais barato, as pessoas gastam mais e voltam a movimentar a economia.

Assim, compras parceladas e financiamentos tendem a ficar mais baratos.

Como mais pessoas estão comprando, o mercado percebe o movimento e tende a haver uma alta nos preços. É quando a inflação começa a subir.

O que acontece com a inflação quando os juros sobem

Quando há excesso de dinheiro em circulação, pode acontecer que a demanda por consumo se torne superior à oferta de bens e serviços disponíveis.

Nessa situação, os preços são pressionados para cima, o que aumenta a inflação. No entanto, a subida da inflação não pode ser sem limites, é por isso, que o governo precisa intervir, elevando a taxa Selic.

Com isso, o custo das compras de longo prazo aumenta e o consumo é desestimulado. Com menos compras, os preços tendem a ter uma queda natural.

É assim que a Selic é usada como ferramenta de controle da inflação.

Taxa Selic e emprego

Por conta de tudo o que foi descrito acima, os empregos também são afetados. Em épocas de alto consumo (e Selic baixa), a produção das indústrias precisa ser maior. A distribuição também, assim como as vendas diretas.

Dessa forma, é normal que haja mais contratações, pois a demanda por mão-de-obra é maior para dar conta de toda essa demanda.

Mais empregos são gerados e isso contribui para o aumento da renda das famílias, aumentando ainda mais o consumo.

Essa crescente encontra seu ápice novamente, quando a inflação atinge níveis preocupantes. É aí que a intervenção por meio da Selic ocorre, elevando-a.

Como o consumo tende a cair nesse período, toda a cadeia produtiva arrefece. A mão-de-obra tão necessária anteriormente já não se justifica mais e começa o processo de demissões.

Sem tanta renda, o consumo das famílias naturalmente cai e o ciclo econômico tem início novamente.

Tudo faz parte de um ciclo que sempre se repete.

Como a taxa Selic afeta o seu dinheiro?

A taxa Selic afeta o seu dinheiro, pois como ela funciona como a base de juros do mercado, o custo do crédito aumenta se a Selic aumentar.

Da mesma forma, este custo deve ser reduzido quando a Selic está em baixa.

Estamos falando dos juros cobrados em operações de empréstimos no mercado em geral, como financiamentos de casas, carros e dinheiro para capital de giro e empréstimos pessoais, por exemplo.

No entanto, isso vale bem mais para empréstimos de curto prazo e para a pessoa física. Em relação aos financiamentos de longo prazo, geralmente, a concorrência faz o mercado se adaptar.

Assim, podemos afirmar que a taxa Selic regula o custo de crédito no mercado brasileiro.

Como a Selic afeta os investimentos?

A taxa Selic afeta diretamente a rentabilidade de diversos investimentos.

É por isso que entender o que é Selic ajuda o investidor a se tornar mais próspero em suas aplicações.

A partir desse conhecimento, é possível rebalancear os ativos para aproveitar as melhores oportunidades.

Assim, o rendimento da carteira pode se tornar ainda maior com o passar do tempo, resultando em um patrimônio elevado.

Saiba quais são principais influências da taxa Selic nos diferentes mercados:

Selic e a Renda fixa

Se você pretende investir em renda fixa, é fundamental acompanhar as variações da Selic para melhor identificar quais aplicações são mais adequadas às suas metas de rentabilidade.

Os papéis da renda fixa são aqueles impactados mais rapidamente pelas alterações na taxa Selic. Isso ocorre porque vários títulos são indexados à taxa.

Dentre eles estão investimentos como títulos públicos, poupança e títulos privados. Veja alguns deles:

Tesouro Selic

Um exemplo é o próprio Tesouro Selic, que rende o valor da taxa acrescido de um pequeno percentual, a depender do vencimento do papel.

CDBs e LCAs

CDBs, LCAs e certificados de recebíveis são outros exemplos. Todos os títulos pós-fixados acompanham o patamar da Selic em seus rendimentos.

Selic e a Renda variável

A renda variável é impactada de forma mais indireta pelas alterações da taxa Selic. Se a taxa for elevada, pode fazer com que investimentos migrem para a renda fixa, por conta de maiores rendimentos sem alto risco atrelado.

Já quando a Selic está muito baixa, ela acaba forçando esses investidores a tomarem risco na bolsa de valores, por exemplo, em busca de maiores retornos.

Isso faz a renda variável ganhar mais corpo, elevando o preço de seus ativos.

Selic e os Fundos Imobiliários

A Selic também impacta nos Fundos Imobiliários (FIIs).

Em um cenário de escalada da Selic, os FIIs acabam competindo diretamente com a renda fixa, que passa a atrair o capital dos investidores, que buscam maiores rentabilidades, sem a oscilação típica da renda variável.

Selic e os investimentos estrangeiros

A taxa Selic pode impactar a atração de investimentos estrangeiros ao país.

- Selic em baixa: caso esteja muito baixa, pode incentivar uma operação conhecida como carry trade.

Ela se dá quando investidores tomam recursos emprestados em países com juros menores para emprestar em nações com juros mais altos.

- Selic em alta: neste caso, atrai investimentos para os títulos soberanos por conta da alta rentabilidade oferecida.

Os juros e os melhores investimentos em cada fase

A variação da taxa de juros da economia torna um investimento mais atrativo que o outro.

Entenda a dinâmica e os melhores ativos para cada etapa, conforme explicação de Denys Wiese, Head de Renda Fixa da EQI Investimentos:

Onde investir com juros em queda

- Quando estamos iniciando a fase de queda dos juros, o certo é pré-fixar as taxas, para aproveitá-las antes que os juros caiam.

- No mercado de ações, deve-se investir em ações de crescimento (growth).

Juros ainda baixos

- Nesta fase é indicado comprar os pós-fixados e continuar com as ações growth.

Início da subida de juros

- Nesta fase é importante se posicionar em juros pós-fixados e ações de valor (empresas mais estabilizadas).

Queda dos juros

- Neste cenário, é recomendado voltar para os pré-fixados, IPCA+ e comprar ações de valor.

Relação Taxa Selic e CDI

A taxa Selic e o CDI (Certificado de Depósito Interbancário) estão diretamente relacionados e têm valores muito próximos.

De forma simplificada, podemos dizer que o CDI é o balizador dos empréstimos privados entre bancos.

São títulos emitidos em garantia pelo próprio banco tomador do empréstimo.

A média das taxas desses títulos é usada como indexador na remuneração dos investimentos em renda fixa.

A Selic, por sua vez, é a referência utilizada nos empréstimos entre bancos, tendo como garantia os títulos públicos que o banco tomador de empréstimo tenha em carteira.

Ambas as taxas têm atuações bem similares, enquanto indexadores dos juros de investimentos em renda fixa.

Entenda o que é CDI

Por determinação do Banco Central, todas as instituições financeiras são obrigadas a fechar o caixa diário com saldo positivo. No entanto, bancos que realizaram mais empréstimos do que aplicações poderão ter caixa negativo no final do dia.

Nessa situação, os bancos com caixa negativo precisarão recorrer a instituições financeiras com sobra de caixa para cobrir a falta de recursos.

O nome CDI – Certificado de Depósito Interbancário – vem justamente dessas transações diárias que os bancos fazem. Pelo fato delas serem lastreadas por títulos públicos, que rendem a Selic, o custo dessas transações também reflete a taxa básica.

Em outras palavras, a Selic é calculada a partir dos juros médios cobrados pelos bancos nessas transações.

Selic e CDI: indexadores para investimentos

O CDI, além de um certificado de transação entre bancos, é também um indexador da economia.

Tanto o CDI quanto a taxa Selic servem de referência para estabelecer a rentabilidade de investimentos pós-fixados, taxas de juros de empréstimos e também para o reajuste de contratos.

Certamente, você já viu no seu banco ou na plataforma da corretora, investimentos de renda fixa pós-fixados, cujo rendimento é um percentual do CDI.

Vários investimentos têm rentabilidade indexada pelo CDI, entre eles, os CDBs, LCI, LCA, LC, Fundos DI.

Além de indexador de rentabilidade, o CDI também é usado como referência para avaliação de performance de fundos de renda fixa e multimercados.

O que faz a taxa subir e cair: entenda

Agora, já sabemos que o Banco Central tem a taxa Selic como instrumento para estimular ou desestimular a atividade econômica, e assim manter a inflação sob controle.

Entenda de forma bem simples o que acontece com o sobe e desce da Selic!

- Quando a inflação está alta e os preços estão subindo muito, o Copom sobe a taxa Selic para conter a alta da inflação;

- Selic alta, significa juros maiores para empréstimos e financiamentos. Isso desestimula o consumo das famílias e reduz a demanda por bens e serviços. Com isso, os preços diminuem, reduzindo a inflação.

- Inversamente, quando a inflação está baixa, o Copom tende a reduzir a taxa Selic. Dessa forma, os financiamentos ficam mais baratos, levando as empresas a buscarem crédito para investir em seus negócios.

- A facilidade do crédito também faz com que pessoas físicas consumam mais, movimentando a economia.