Come-cotas vem aí: prepare-se para a cobrança do imposto

Em maio e em novembro, os fundos de investimento sofrem um desconto que pega muita gente de surpresa. Mas o que é esse desconto e por que ele acontece? Neste texto, vamos explicar o que é o come-cotas e como ele afeta os seus investimentos.

O come-cotas é uma forma de antecipação do Imposto de Renda (IR) sobre os rendimentos dos fundos de investimento. Ele incide sobre os fundos que não são isentos de IR, como os fundos de renda fixa, multimercado e cambial. Ele não se aplica aos fundos de ações, que têm uma tributação diferente.

O come-cotas funciona da seguinte forma: a cada seis meses, em maio e em novembro, a Receita Federal calcula o rendimento dos fundos e cobra um percentual de IR sobre esse valor.

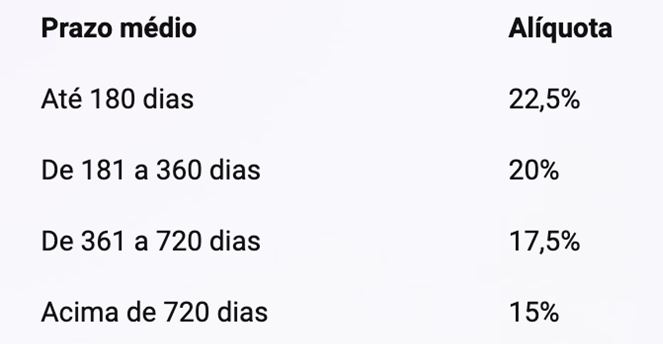

Esse percentual varia conforme o tipo de fundo e o prazo médio de resgate das cotas. Quanto mais longo for o prazo, menor será a alíquota. Veja a tabela abaixo:

O valor do IR é descontado diretamente do número de cotas do fundo, ou seja, o investidor perde uma parte das suas cotas. Por isso, o nome come-cotas. O valor das cotas restantes não muda, mas o investidor passa a ter menos cotas do que antes.

O objetivo do come-cotas é evitar que o investidor adie o pagamento do IR até o momento do resgate do fundo. Assim, ele paga o imposto aos poucos e evita uma mordida maior no final.

Mas isso não significa que o investidor está livre do IR na hora de resgatar o seu dinheiro.

Ele ainda terá que pagar a diferença entre a alíquota do come-cotas e a alíquota final do IR, que depende do tempo total de aplicação no fundo.

Por exemplo, se ele aplicou em um fundo de renda fixa por dois anos e meio e resgatou tudo de uma vez, ele terá que pagar mais 2,5% de IR sobre o rendimento total, pois a alíquota final é de 17,5%, mas ele já pagou 15% pelo come-cotas.

O come-cotas pode ter um impacto negativo na rentabilidade dos fundos, pois reduz o efeito dos juros compostos sobre os rendimentos. Isso significa que o investidor perde parte do potencial de crescimento do seu dinheiro ao longo do tempo. Por isso, é importante comparar os fundos com base na rentabilidade líquida de impostos e taxas.

Além disso, é preciso ficar atento ao momento do resgate do fundo. Se o investidor resgatar logo após o come-cotas, ele terá uma perda maior do que se resgatar antes ou depois. Isso porque ele pagará imposto sobre um rendimento que não teve tempo de se valorizar.

Portanto, o come-cotas é um fator que deve ser considerado na hora de escolher um fundo de investimento. Ele não é o único critério, mas pode fazer diferença no longo prazo. Por isso, é importante entender como ele funciona e como ele afeta os seus investimentos.

Para evitar o come-cotas, uma alternativa é investir em fundos isentos de IR, como os fundos de ações, os fundos imobiliários e os fundos de debêntures incentivadas.

Esses fundos têm outras características e riscos que devem ser analisados antes de investir.

Outra opção é investir em outras modalidades de renda fixa que não sofrem o come-cotas, como o Tesouro Direto, os CDBs, as LCIs e as LCAs. Esses investimentos também têm vantagens e desvantagens que devem ser comparadas com os fundos.

O come-cotas não é um bicho de sete cabeças, mas é um detalhe que pode fazer diferença na sua rentabilidade.

Por isso, é importante conhecer o seu funcionamento e o seu impacto nos seus investimentos. Assim, você pode tomar decisões mais conscientes e planejar melhor o seu futuro financeiro.